株式投資 株 メリット デメリット

「投資ってどんなもの?」「投資って難しそうだから自分には無理」と考えている投資未経験者、初心者の方のため、知識ゼロの方でも理解できる「株式投資入門講座」をスタート致します!

LINE証券の初株キャンペーンで貰える株のクイズの回答集

Contents

そもそも株式投資って??

そもそも株式投資って何??

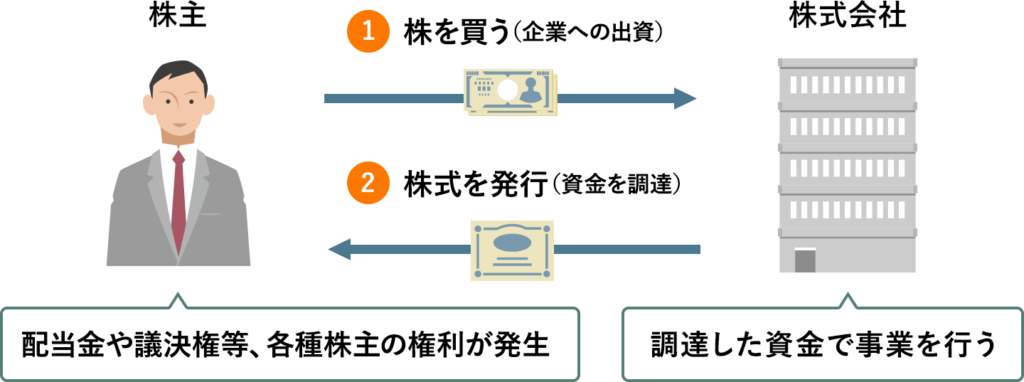

株式とは、企業が事業運営資金を調達するために発行する証券のことです。

株式を購入した人は「株主(出資者)」として、企業の所有者の一人となります。

銀行からの借入や社債を発行して調達した資金と異なり、株式を発行して調達した資金には株主への返済義務がありません。

株価が変動する主な要因について解説します。

【企業業績】

企業の業績が好調であれば、その企業の価値が高まるだけではなく、配当金などにも期待できます。企業業績が良ければ、その企業の株式を購入する人が増えるため株価は上がる傾向にあります。一方、企業業績が悪くなると、その企業の株式を売却する人が増えるため、株価は下がる傾向にあります。

【経済的要因】

金利や為替、景気の動向などによる経済的要因です。例えば、一般的に為替が円安になった場合は、輸出企業にメリット(円での販売金額が増加する)があるため、輸入会社の株価が上がりやすい傾向にあります。一方、為替が円高になった場合は、輸入企業にメリット(円での支払金額が減少する)があるため、輸入企業の株価が上がりやすい傾向にあります。

【海外株式市場や海外投資家の動向】

海外の株式市場の株価の上昇や下落などが、日本の株価市場に影響することがあります。また、日本の株式市場の取引量に占める海外投資家の割合は高いため、海外投資家の動向も日本の株価市場に影響することがあります。

株式投資のメリット

株式投資のメリットは、次の3つがあります。

①値上がり益(キャピタルゲイン)

投資をする多くの人が一番の目的と考えるのが、値上がり益(キャピタルゲイン)を狙うということ。

買った株価より、高く売ることができれば、その差額が値上がり益(キャピタルゲイン)になります。

逆に、買った株価より安く売った場合、投資額が減り、損をしたことになります。

ですので、短期的に売買(株を買って、すぐに売却すること)するのではなく、

これからこの企業は成長していくだろうなと確信を持った企業に投資しましょう。

※中小企業の株を購入せず、大企業の株を購入した場合、株価が下がったからと言ってすぐ売却する(損切り)するのではなく、経済は成長していくことを信じて保有し続ければ大丈夫でしょう。

②配当金(インカムゲイン)

投資先の企業が利益を上げた場合、その一部が株主に還元されますが、これを株主配当金(インカムゲイン)と言います。

株主配当金は、企業の利益が確定する決算の後、年間1~2回程度、1株当たりで計算され、その持っている株式数によって受け取ることができます。

③株主優待

全ての企業が行っているわけではありませんが、株主に対するサービス、お礼として、株主優待品を受け取ることができます。

株主優待品には、QUOカードやギフトカードのほか、自社サービス品を安く利用できる優待券、自社商品詰め合わせなど種類が豊富です。

また、一般個人に株主になってほしいと考え、人気の高い株主優待品を取り入れる企業がどんどん増えています。

企業が事業資金を募り、一般個人の方が株を購入し、株主になることで「配当金」と言う形で返礼をいただく形になっています。

株式投資のデメリット

①投資額が比較的高い

株式投資の場合、100円からできる投資信託などと比較して、100株単位で購入しなければならないため、最低でも数万円と投資額が高いことが、初心者にとってはややデメリットです。

たとえば楽天の株式を手に入れるには、2021年3月22日現在、株価は1,480円(終値)なので、14万8,000円必要になります。

そんな中、LINE証券なら100円から株式を購入することができますので、初心者には必見ですね!

『安値の時に購入し、高値になったら売却する』と言う基本的なことを行うことで損することを防ぎます!

②価格変動リスクがある

株式は証券取引所で売り買いされているため、常に値動きがあります。

そのため、持っている株式が値上がりすれば、利益を得ることもできますが、値下がりすれば、逆に損失をこうむる可能性があります。

株価は、業績悪化などその企業が原因である要因のほか、政治、経済などのニュースの影響で株価が激しく動くこともあり、注意が必要です。

③流動性リスクがある

また、自分の欲しい株数分の「売り」がないということもあります。

みんなが知っているような企業の株式であれば、売買が活発なので気にする必要はありません。

しかし、あまり知られていない株式では、「買えない…」「売れない…」ということも。これを流動性リスクと言います。

日米家計を比較してみた!

Q.みなさんは、銀行などの預貯金口座に時々入る「利息2円」というような数字に笑ってしまったことはありませんか?

長く続いている超低金利時代の今、「お金はふえないのが当たり前」と感じている人も多いかもしれません。

一方で、世界に目を向けるとどうでしょうか。

同じ時代を生きるアメリカの家計金融資産の伸び率は、20年間(1995年~2015年)で日本の約2倍という事実があります。

一体それは何故でしょうか??

『家計金融資産が増えた?一体なぜ??』

オリックス銀行【投資信託コラム】

日本とアメリカ、それぞれの家計金融資産の推移(1995年~2015年)を見てみましょう。

線で描かれているのが前述の「家計金融資産の推移」で、面で描かれているのが「運用リターンによる家計金融資産の推移」です。

注目したいのは、面で描かれている「運用リターンによる家計金融資産」の上昇幅。

日本では1.2倍であるのに対し、アメリカでは2.32倍と、日米の差は一目瞭然です。

運用リターンが、家計金融資産の伸びに大きな影響を与えたのだとわかりますね。

『家計金融資産における日米の違い』

オリックス銀行【投資信託コラム】

運用リターンにより、家計金融資産が大きく伸びたアメリカ。

そんなアメリカでは、家計金融資産のうち一体どれくらいの割合を投資に回しているのでしょうか。

日本とアメリカ、それぞれの家計金融資産の内訳を見てみましょう。

上のグラフには、大きな違いが2つあります。

①「現金・預金の割合」

2016年時点では、日本では51.7%を占める一方、アメリカでは13.7%にとどまります。

2020年の直近データ※でも、アメリカでは13.7%のままであるのに対し、日本では54.2%と、この4年間でさらに割合が増えています。

②「株式・投資信託の割合(間接的に投資にまわる年金や保険を含む)」

2016年時点では、日本では18.6%にとどまるのに対し、アメリカでは46.2%にものぼります。

アメリカではなんと5割近くを運用資産として保有しているのに対し、日本では全体の5分の1以下にとどまるのです。

※「資金循環の日米欧比較」(2020年)(日本銀行調査統計局)

これからの時代は銀行の方が倒産のリスクがあるため、自身の金融資産も『ゼロ』になる可能性があると言うことです。

リスク分散のため、多数の株式を購入することをオススメいたします!

\仮想通貨取引にも興味がある方/

まとめ

今回は株式投資とは何なのか、知識ゼロの方でも安心して取り組めるよう解説致しました。

- 値上がり益(キャピタルゲイン)を得られる

- 配当金(インカムゲイン)を得られる

- 株主優待を得られる

このようなメリットがございます!

しかし一方で、デメリットもありますが、銀行も同じです。

銀行に預金してもお金は増えません!

むしろ、これからの時代は銀行の方が倒産のリスクがあるため、自身の金融資産も『ゼロ』になる可能性があると言うことです。

アメリカを真似する日本なので、いずれ金融ポートフォリオはアメリカのようになるでしょう。

遅れをとらないように日々勉強していきましょう!

皆様の理解が少しでも深まれば幸いです。